高盛:SPAC市场持续“疯狂”,3月底前融资总额或超2020全年|SPAC

发布时间:2021-03-04 作者:元大期货 点击数:

早前,《滚石》杂志知名专栏作家Matt Taibbi发表了他对SPAC的看法并对其进行抨击。随后,高盛也引用数据指出,SPAC市场在今年的表现“过于疯狂”,未来交易量将变得更为“理性”。然而,直至今日,这一趋势仍在加速。

因此,高盛首席股票策略师David Kostin于近日再次撰文,对这个领域以及SPAC迅速进入市场的热潮提供了最新的观点。

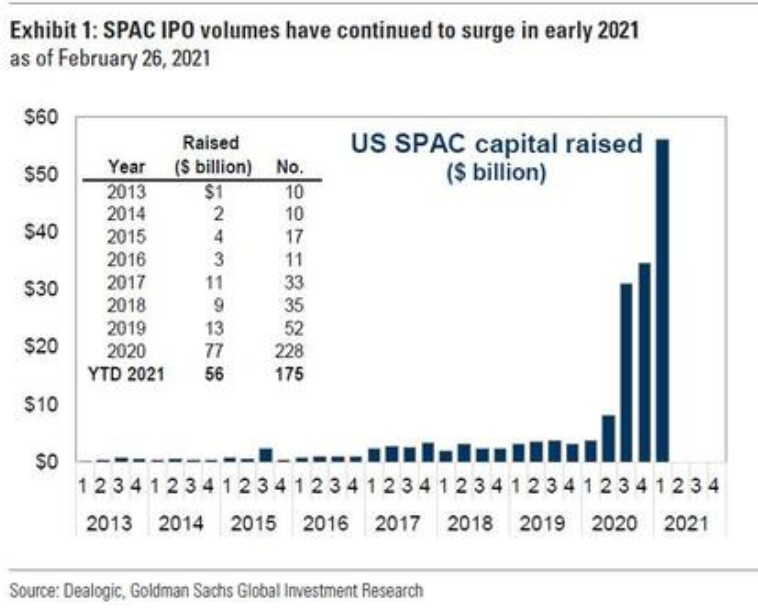

该策略师表示,SPAC的IPO交易呈现爆发式增长,截至2月26日,已有大约175家由SPAC赞助的公司IPO上市,总共筹集了560亿美元资金。Kostin进一步指出,仅在2月份,就有90家SPAC在IPO交易中筹集320亿美元资金,这也是有史以来发行规模最大的一个月。

然而,值得注意的是,Kostin认为,如此迅猛的发行速度很可能难以持续下去。但是,如果未来继续以当前的发行速度持续下去,预计融资总额将在2021年3月底前超过2020年全年。

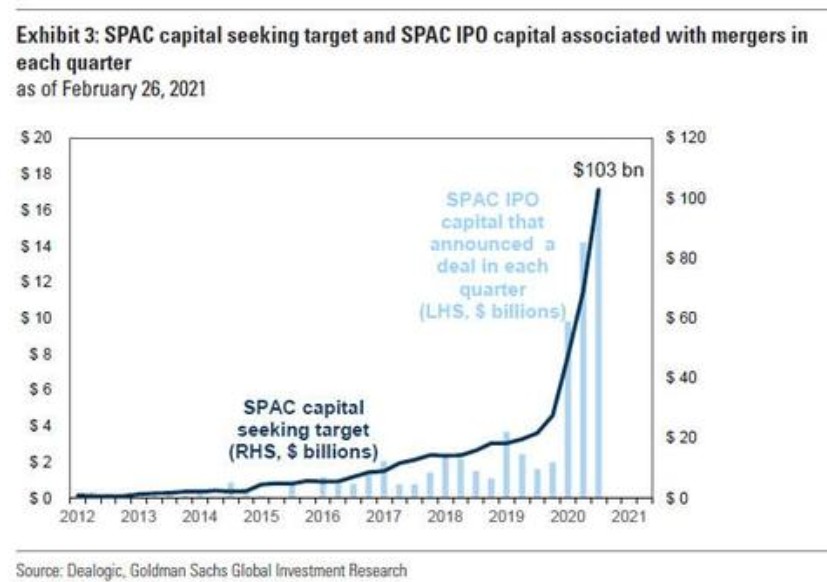

根据高盛统计的数据显示,截止2月26日,SPAC宣布的收购数量达43宗,企业价值总计1230亿美元,相比之下,2020年全年的交易数量为93宗,企业价值为1560亿美元;在总计1230亿美元的交易中,66%集中在信息技术和非必需消费品领域。

2021年宣布的在SPAC交易中目标企业价值平均为29亿美元,高于2020年的17亿美元和过去10年的8.32亿美元。其中,2月22日,特殊目的收购公司Churchill Capital Corp IV宣布,将以240亿美元的预期估值和Lucid Motors进行合并,成为了史上规模最大的一次上市交易。

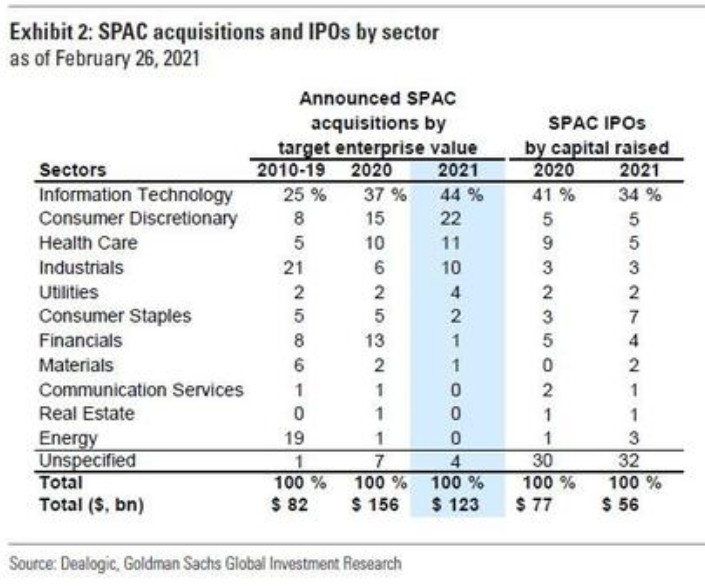

对此,高盛认为,在未来两年时间里,SPAC可能会带来超过7000亿美元的收购活动。该行表示:“我们估计,有1030亿美元的SPAC资本正在积极地寻找收购目标。今年,在SPAC与目标企业宣布合并时,目标企业的价值与相关SPAC资本的总比率为7倍,高于2020年的6倍和2010年代的3倍。如果今年截至目前为止的这个比率保持下去,那么SPAC将会收购价值超过7000亿美元(企业价值)的公司。”

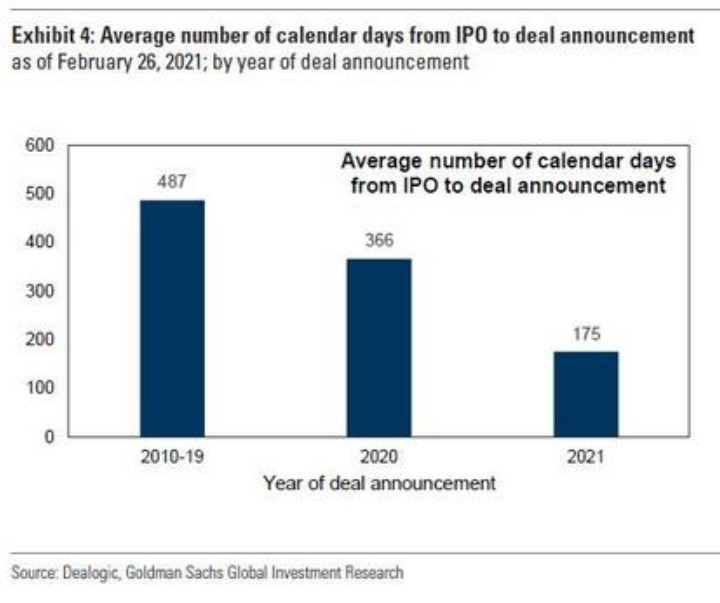

最后,高盛还指出,SPAC配置资本的速度也在加快。2010年至2019年间,SPAC寻找交易目标所需时间平均为487天,而在2020年,该数值缩短至366天,而2021年到目前为止,平均时间仅需175天。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。