黄金交易提醒:“蓝潮”来袭,美国股债携手大涨,金价承压等待非农拯救,还需关注FED二号人物讲话

发布时间:2021-01-08 作者:元大期货 点击数:

元大期货1月8日讯—— 1月8日亚洲时段,现货黄金小幅下跌,国会宣布拜登胜选后,投资者预期在未来几个月经济有望回暖,美指与美债纷纷大涨,美国三大股指续创新高。尽管金价录得两连跌,不过今天有望获得上涨趋势线支撑反弹。

周五(1月8日)亚洲时段,现货黄金小幅下跌,交投于1912附近;国会宣布拜登胜选后,投资者预期在未来几个月经济有望回暖,美指与美债纷纷大涨,美国三大股指续创新高,这对黄金价格形成打压,不过黄金ETF资产连续11天增长限制了金价的跌势。另外,美联储官员表态与此前一致,宽松的货币政策有望至少维持到2021年年末,这将为黄金在本年度的上涨奠定一个坚实的基础。短线投资者可以关注背靠上涨趋势线入场逢低做多金价的机会。

日内重点关注12月美国非农数据及失业率,非农前瞻中提到,26家大型投行对美国12月季调后非农就业人口预期均值为7.3万,前值24.5万,失业率预期均值6.8%,前值6.7%,预计数据将利多黄金,投资者做好提前准备。

拜登迎接完全执政,美国经济前景被看好

美国国会确认,民主党候选人拜登和卡玛拉·哈里斯在去年举行的总统选举获胜,将会在1月20日宣誓就任。一名特朗普的幕僚之后在社交网站发表特朗普的声明,指他虽然完全不同意选举的结果,拜登宣誓就任当天仍然会有一个“有序的权力过渡”。身兼参议院议长的彭斯宣布拜登和哈里斯胜选时说,国会审议的结果“足以证明两人当选美国总统和副总统”。

拜登胜选、民主党赢得佐治亚州决选两席之后掌握参院些微优势,再加上本来在众院的多数,等于迎接完全执政,有利推动更多财政援助,刺激经济前景。

拜登胜选提高更多财政刺激的可能性,令投资人关注经济有望在未来几季回暖。高盛集团的经济学家提高了对今年美国的经济增长预期。他们在周三晚些时候的一份报告中预计今年经济将增长6.4%,快于此前预期的5.9%。美元指数从2018年3月以来的低点大幅反弹,周四攀抵一周高点,终盘收于89.80,涨幅0.44%。在此同时,投资人对近来相对强势的欧元获利了结。

(美元指数日线图)

美国10年期国债收益率再次大涨,周四保持在1%之上,最高升至1.086%,涨幅4.25%。

(10年期美债收益率日线图)

美国华尔街三大股指继续刷新历史新高,道指收高0.69%,标普500收高1.48%,纳指收高2.56%。

(道指日线图)

金价周四震荡下跌0.24%,收于1913.96美元/盎司,受美元走强和美国国债收益率上升拖累。

(1月7日现货黄金分时图)

RJO Futures高级市场策略师Bob Haberkorn表示,较高的美债收益率正让一些避险资金撤出黄金市场;不过他补充称,尽管美元走强令金价承压,但美元的上行趋势可能是“短暂的”。

FXStreet.com的高级分析师Joseph Trevisani说:疫苗需要多长时间才能发挥作用并有望结束疫情,这是有争议的,但这一旦发生,美国的复苏将更加强劲,这将导致美元走强。

尽管美元周四录得短暂反弹,但美元的前景依旧不被投资者看好。一方面美联储加息时间表遥遥无期,甚至连退出QE都为时过早;另一方面,拜登上台或将推出激进的宽松政策,为经济发展铺路,这对美元而言更是难以承受,而这也是为什么大部分投资者看好2021年黄金涨势的最重要原因。

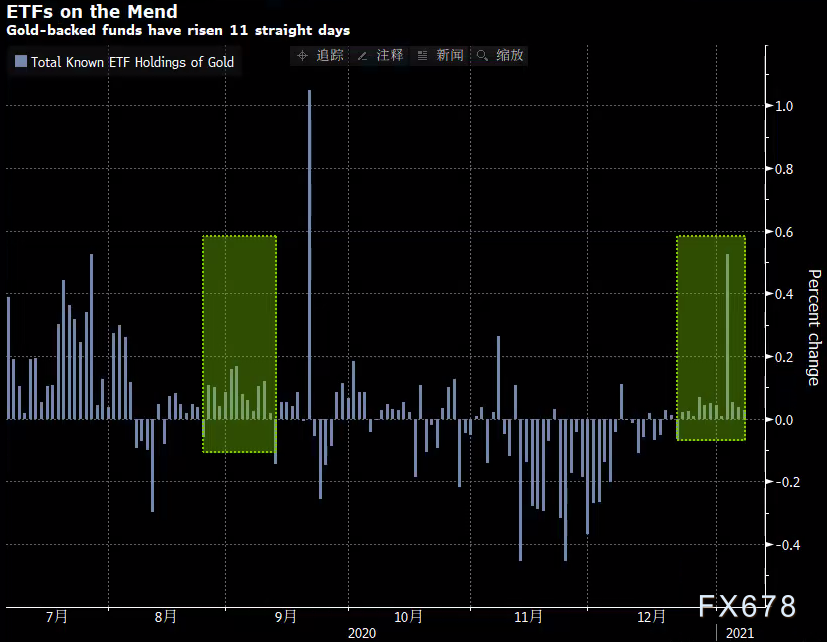

黄金ETF资产连续11天增长 利好金价前景

交易所买卖基金(ETF)持有的黄金规模连续第11天增长,持续时间接近四个月以来最长,缓解了有关投资者的黄金需求可能正开始减弱的担忧。

黄金ETF的资产周三攀升至3341.1吨,是11月末以来的最高水平。去年10月,黄金ETF的持仓量创下近3460吨的历史新高。

黄金ETF是金价8月份飙升至创纪录水平的关键支撑力量,但是由于美国经济刺激方案陷入僵局以及新冠疫苗的推出,黄金ETF在2020年最后两个月下跌。

尽管黄金在过去两天一直因债券收益率上升而承受压力,但ETF持有量的反弹可能表明投资者对金价仍保持在上升轨道上抱有信心,并且推出进一步的疫情纾困措施的前景和持续的经济不确定性也给价格带来支持。

StoneX分析师Rhona O’Connell本周早些时候在一份报告中表示,“今年金价的前景仍然取决于2020年的那些主导因素。”她说,黄金ETF的动能“仍然健康”。

美联储卡普兰表示不应干预收益率曲线上涨

达拉斯联储主席卡普兰表示,美联储官员不应该干预减缓债券收益率上升速度,因为这是随美国经济复苏而意料之中的事情。

卡普兰周四接受采访时称,“如果这种趋陡是由于经济增长变强、财政刺激措施和经济前景好转引起的,那我认为这是意料之中的,我不会想干预和采取可能扭曲这种趋势的行动。”

卡普兰称,随着新冠疫苗接种越来越广泛,消费者支出增加,经济活动加速升温,收益率上升是可以预期的事情。他表示,预计今年美国经济增长4.5%至5%,先前预期为3.5%。

卡普兰此言支持了华尔街的看法,即美联储不太可能采取任何措施遏制因经济改善而带来的收益率上涨。

卡普兰称,国会12月通过的刺激措施可能会提振第一季度经济实现正增长,不过,2021年大部分增长要到下半年才会实现,因为疫情将继续对未来数月经济造成压力。

卡普兰还表示,尽管疫情可能会在“2021年大部分时间”继续拖累经济表现,不过一旦复苏确立,大部分人口接种了疫苗,美联储官员就应该开始思考“何时开始减码”。

金价目前对收益率曲线的上涨较为敏感,卡普兰的表态暗示美联储将任由收益率曲线上涨,这对金价而言略偏空,但美国经济未必能在短期内复苏,或许收益率大涨的担忧纯属无稽之谈。

美联储哈克预计可能会在2021年末开始缩减债券购买规模

费城联储主席哈克表示,美联储可能最快在今年年底开始缩减其债券购买计划。

哈克周四在一次在线活动上发表讲话后回答提问时表示,“我可以预计,这种潜在情况在2021年结束的时候或者2022年初出现,但它将完全取决于经济进程,而经济进程又将取决于疫情发展,如果我们尝试过早这样做,可能会导致市场混乱,因此,我对此非常谨慎,将保持稳定直到我们开始真正看到经济复苏为止。”

作为在冠状病毒大流行期间支持经济的行动的一部分,美联储目前每月购买1200亿美元的美国国债和机构抵押贷款支持证券,以抑制长期利率。

美联储主席鲍威尔在12月份表示,将至少以目前的速度继续进行资产购买,直到经济复苏取得“实质性的进一步进展”为止。

他说,他对经济到下半年的时候“开始看起来更加正常”感到乐观。“我预计去年第四季度经济以缓和的速度增长,在今年第一季度会显著放缓,甚至可能是负增长。下半年以及到2022年底,经济增长应该会表现强劲,然后在2023年稍微放缓。”

值得一提的是,多位美联储官员对经济发表乐观评估,并暗示可能比预期更早开始缩减购债规模,这在经过市场投资者咀嚼之后,在美国政治不确定性化解之余,给美元指数提供了反弹动能,由于本周出炉的美国ISM制造业和非制造业PMI数据都比较乐观,如果美联储官员进一步强化提前缩减购债规模的信号,将在中长线限制金价的上行空间,甚至会对金价产生一定的利空影响。

周五纽约时段,美联储“二号人物”、副主席克拉里达将就经济前景和货币政策讲话,投资者也需要重点关注。

今日金市前瞻

金价两连跌后逼近通道下轨,投资者可考虑背靠通道线择机入场做多。从中长线来看,金价依然趋势性上涨,且严格运行于上行通道之中,尽管走势较为震荡,但只要未跌破下轨都可认为涨势未结束。上方关注1920附近的压力位,进一步可以关注1月5日低点1934附近的压力。下方关注趋势性附近的支撑,以及1900整数关口的支撑。

(现货黄金日线图)

北京时间10:38,现货黄金报1911.91美元/盎司。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。