美国12月CPI前瞻:美联储3月加息别无选择

发布时间:2022-01-12 作者:元大期货 点击数:

元大期货1月12日讯—— 美国12月CPI料将达到7%,刷新近40年的通胀记录,美联储3月加息已经别无选择,今年加息3次几率为80.5%,加息4次的几率为52.5%。

美国人对通货膨胀的预期今年翻了一番,但仍然无法赶上现实。

美国经济将在2022年迎来又一个价格飙升的年份,今年12月料将飙升至近40年来的价格纪录。制造业生产受到零部件和原材料短缺的困扰,全球供应链在劳动力和疫情限制下摇摇欲裂,工人们要求更高的工资,因为企业在争夺稀缺的员工。

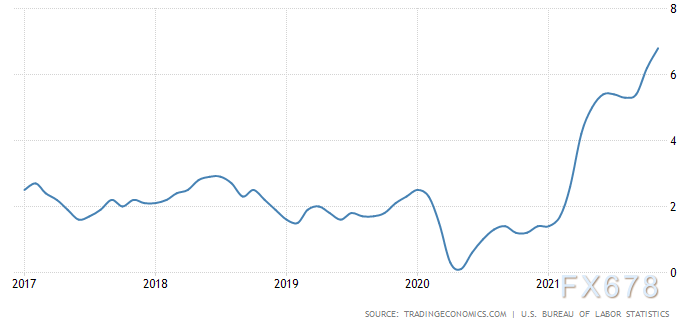

美国消费者价格指数(CPI)在11个月里增长了4.8倍,从2021年1月的1.4%升至11月的6.8%。这是历史上12个月来年增长率最大的一次。

不包括食品和能源价格的核心通货膨胀率上升了3.5倍,从去年年初的1.4%上升到11月份的4.9%。

消费者价格指数预计在11月上涨0.8%后,12月将上涨0.4%。全年CPI预计将达到7%。11月份的CPI已经达到了近40年来的最高水平。

不包括食品和能源成本的核心通货膨胀率本月预计将保持在0.5%不变,全年将上升到5.4%。11月4.9%的增幅是1991年5月以来最大的。

如果12月7%和5.4%的预测是正确的,2021年整体CPI将飙升500%,核心CPI将上涨385%。

美联储在11月和12月会议上戏剧性的政策逆转,已将其对年底联邦基金利率的预期从0.3%上调至0.9%,意味着到12月将加息三次,幅度为0.25%。

联邦基金期货市场有76.4%的预期认为,联邦基金首次加息将在3月16日的联邦公开市场委员会(FOMC)会议上进行,这个月也是债券购买计划结束的月份。到今年最后一次会议(12月14日),联邦基金利率至少上调3次0.25%的几率为80.5%;四次加息的几率为52.5%。

美国国债收益率——反映出美联储新的通胀严峻性——在新年迅速走高。

自12月31日收于1.512%以来,10年期国债在六个交易日中上涨了25个基点,至1.764%。30年期国债收益率已攀升18.5个基点,至2.09%。

尽管美国国债收益率今年有所上升,但仍远低于疫情前的平均水平。

今年春季出现的美国通胀大幅上升趋势迄今尚未得到遏制。在这个基础上,美联储的政策将一直持续到今年年底。即使今年上半年通胀回落,利率政策仍远落后于物价曲线,且预计将一如预期持续至12月。

美联储2022年的利率政策是由2021年下半年通胀飙升决定的。如果美国通胀继续加速,加息的速度将会更快,而且更加确定。下半年可能出现的物价温和不会降低美联储的利率预期,因为通胀将从40年高点开始逐步下降。除非出现经济衰退,否则美联储的政策不会发生变化。

北欧联合银行市场分析师指出,尚未解决的供应限制仍是通胀压力背后的原因。

“贡献来自一些日常方面——二手车和庇护所的租金。我们的模型表明,12月住房所有者等价租金(OER)的通胀高于4%,这意味着对核心通胀的贡献为1.2%。 2021年肯定是二手车价格飙升的一年,二手车价格是整体指数的一个特殊贡献者。我们预计二手车价格将从11月开始加速上涨,增幅将超过2.5%,导致年率通胀率升至35%以上。 ”

“12月的会议纪要显示,供应链和劳动力市场的瓶颈比美联储官员最初预期的更为严峻,这无疑将导致12月的通胀数据更高。然而,美联储官员辩称,瓶颈可能很快就会缓解,这让我们相信,通胀将在当前或下一期数据中见顶。反向基数效应、更大的供应以及外国对美国商品需求的减弱将导致价格下行压力,最终缓解通胀。 ”

“我们对高通胀的预期让我们相信美元将走强,长期国债收益率将进一步上升。我们仍预计美联储将在3月加息,比大多数预测者提前了3个月。”

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。