美元指数上半年狂飙,下半年怎么走?交易员给出三种情形

发布时间:2022-07-02 作者:元大期货 点击数:

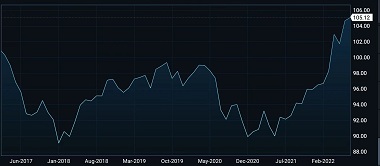

2022年上半年收官,美元指数(U.S. Dollar Index,DXY)站上105关口,刷新2002年12月至今,即近20年来的高点。

衡量美元对一篮子16种货币的华尔街日报美元指数(WSJ Dollar Index)今年1~6月累计攀升8.7%,创2010年以来最佳半年表现,过去一年涨幅接近14%。

纽交所交易员安德森(Timothy Anderson)向第一财经记者总结了上半年美元强势的几点原因:第一,美国利率走高以及超强加息预期推动美元开启飙涨行情;第二,股市和债市表现差强人意,资金寻求避险,从而流入美元。

今年以来,美联储已经三度加息共150个基点。当地时间6月15日,美联储实施了自1994年以来最大幅度加息——75个基点,并暗示今年将继续以数十年来最快的速度升息,以遏制处于40年高点的通胀。

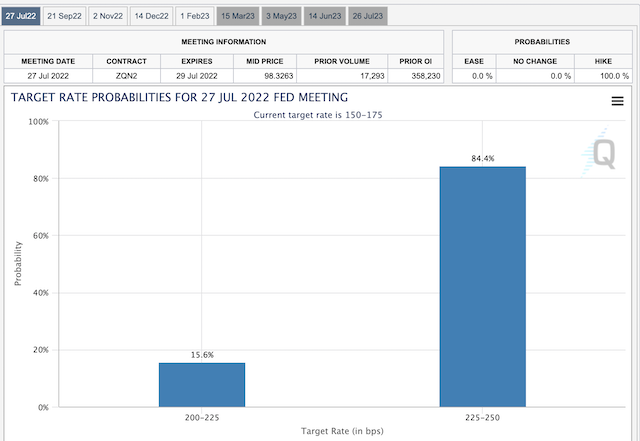

截至发稿时,芝商所利率观察工具(FedWatch Tool)显示,交易员押注本月再加息75个基点的概率为84.4%。

美联储主席鲍威尔6月29日出席欧央行年度经济政策会议时表示,美联储必须迅速行动,即使会增加衰退风险,也要避免经济出现更严重问题,即通胀高企变得根深蒂固。

贝莱德(BlackRock)的债券主管和固定收益部门负责人里德(Rick Rieder)表示,美元持续走强反映了央行货币政策紧缩,全球风险承受能力下降,投资者变得更加谨慎。

美元已经见顶?

不过不少华尔街人士认为,美元已见顶,部分分析师预计,一旦通胀降温,美联储加息路径更趋清晰,美元将在9月失去上涨动力。摩根大通本周进行了一项针对美元前景的调查,超过40%的受访投资者预计,年底时美元指数将接近当前水平,36%的受访者认为美元会低于现水平。

嘉盛集团资深分析师辛普森(Matt Simpson)在发送给第一财经记者的报告中写道,交易员上周继续大举买入美元指数期货,推动净多头头寸升至五年新高,意味着美元看涨情绪达到五年来最高水平,接近极端。他指出,上述行情主要归因于空头回补,总多头和总空头规模过去两周双双下行,只是后者降幅超过前者,这表明此轮涨势的最强行情可能已经过去。

“只是,美联储在未来几次会议上大概率还会保持加息,因此美元看跌理由欠缺。”辛普森表示。

展望美元走势,安德森给出了三种情境:“第一,如果美国经济能够避免在2023年中之前出现严重衰退,美元相对于全球其他主要货币应该会保持强势;第二,如果美国经济温和衰退,相信对美元的影响不大,美元不会继续升值,但相对于其他货币也不会大幅贬值;第三,如果美国经济显著放缓,GDP至少萎缩3%~5%,导致美联储放弃今年下半年激进加息的立场,美元将从当前水平大幅贬值。”

亚特兰大联储预测美二季度GDP或萎缩2.1%

当地时间7月1日,在美国6月ISM制造业采购经理人指数(PMI)出炉之后,亚特兰大联储GDPNow预测模型更新了最新经济预测,预计美国二季度GDP或萎缩2.1%,较前一日预测值-1%进一步下修。美国一季度GDP增速为-1.6%,若二季度继续萎缩则意味着美国经济或陷入技术性衰退。

研究机构DataTrek Research联合创始人科拉斯 (Nicholas Colas) 在报告中指出,上述模型的长期追踪记录良好,自2011年亚特兰大联储首次运行该模型以来,预测的平均误差仅为0.3个百分点,如不计入经济较为波动的新冠疫情期,2011至2019年间,该模型的平均误差为零。“越是接近7月28日,即二季度GDP初值的发布日,该模型的预测就会越准确。”他说。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。