美债空头面临现实检查 美联储会议将成为焦点

发布时间:2021-03-16 作者:元大期货 点击数:

投资者正做空美国国债,因料收益率会进一步攀升

货币市场已开始消化美联储在明年底之前启动政策收紧的预期

随着交易员们大量倾向于长期收益率走高,并且预期美联储将远远早于官员们目前所设想的时间开始加息,债券市场即将面临一次严肃的现实检查。

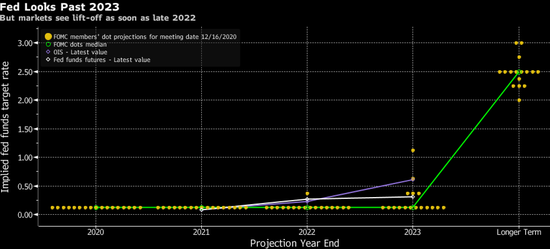

这类押注能否盈利的重大考验将在周三美联储结束为期两天政策会议时到来。对于债券投资者来说,可能的关键是官员们对未来几年政策利率的预期轨迹。在去年12月份,决策者们预期到2023年底利率都将维持在接近零的水平。

但是随着疫苗接种加速以及近2万亿美元的新刺激政策引发人们对经济增长和通货膨胀的预期,市场的想法已经有了很大不同。货币市场已开始消化美联储在明年底之前开始收紧政策的预期。同时,投资者正为长债的进一步走低做好准备:期权押注未来几个月10年期美国国债收益率将从目前的1.6%上升至高达1.85%。华尔街策略师则预期更高的水平。

“市场对美联储保持耐心失去了耐心,”TJM Institutional Securities策略师David Robin表示,如果鲍威尔周三讲话“试图打压当前的市场预期,市场可能会认为他拒绝接受现实,因此将加速对美联储首次加息时机和幅度的预期。”

欧洲美元合约反映出到2023年3月左右整整25个基点的加息预期。一些人甚至在规避更早加息的风险,2022年12月前消化的加息幅度为18个基点,也就是说届时加息的概率大约为75%。

10年期美债收益率(全球借贷成本基准)上周触及1.64%,为2020年2月以来最高水平。5年期国债收益率也急剧上升,因为交易员对央行退出其超宽松立场的时间预期有所提前。

美联储官员们周三料在季度预测中上调对经济增长和失业率的展望。经济学家表示,央行决策者将继续预测近零利率会保持到2023年底。上述经济预测将在周三下午2点公布,同时还将公布联邦公开市场委员会的政策声明。

去年12月,只有五名官员预测2023年会加息。但是高盛的Jan Hatzius和他的同事们目前预计,美联储决策者的中值预期将显示2023年会加息一次。需要四名官员将预测上调,才能使得决策者的中值预期显示首次加息时间点提前到2023年。

鲍威尔还没有打压债券市场的观点。他承认国债下跌引起了他的注意,但他强调总体金融状况更为重要,以这种方式衡量,收益率的上升尚未吓跑投资者。他还说,如果收益率上升伴随着市场的无序波动,他会感到担忧。在周三央行政策决定后举行的新闻发布会上,他可能还有更多话要说。

眼下,投资者正在加紧向那些会在长期收益率进一步上涨情形下才能获利的策略投入资金。

在10年期期货期权中,周五出现的最重要新头寸是押注该合约于5月到期前收益率能升至1.70%至1.85%之间,果真如此该笔押注就能赚超过400万美元。

上周末美国国债的下跌中,各期限合约的未平仓数量都激增,暗示新空头头寸增加。最大的动作发生在10年期美国国债,未平仓头寸猛增了近95,000张合约,相当于等值约90亿美元的10年期国债。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。