14万亿美元——2020年全球市场的涨跌由它说了算

发布时间:2020-12-29 作者:元大期货 点击数:

每当谈及2020年的金融市场,人们最常问的是“为什么”。

在席卷全球的疫情中,大约有170万人丧生,经济也陷入大萧条以来最严重的危机之中,但股市却与实体经济情况脱节,出现了历史性反弹并达到新高,这是为什么?

而且不仅仅是股票,从垃圾债券到比特币,任何有风险的资产都出现了历史性反弹,这又是为什么?

对于市场的表现,不同人有不同的看法。有人认为市场预期是乐观的,一旦新冠疫情得到控制,经济将快速增长;也有人不看好市场,并且准备着逢低买入。诚然,人们总是关注市场将会发生什么,而不是已经发生了什么。近年来,每当市场出现回调时,买入股票往往是有利可图的。

但他们都无法解释为什么摩根士丹利编制的MSCI指数(包括了多个国家的股票,是全球投资组合经理最多采用的基准指数)能从3月份的低点飙升了66%,为什么垃圾债券收益率创历史新低,为什么比特币价格能上涨逾五倍,以及其他反常的市场波动。

答案其实很简单,就是因为一个数字:14万亿美元,这就是美国、中国、欧洲、日本和其他八个发达经济体今年货币供应总体的增量。

根据彭博社汇编的数据,从2003年以来的数据来看,今年12个全球最大经济体的货币供应总量增加至94.8万亿美元,增幅创纪录,超过了2017年8.38万亿美元的增幅。2017年MSCI指数全年稳步攀升,飙升了21.6%;而今年MSCI指数虽然全年仅上涨了12.4%,但较3月底的低点飙升了65%。

了解市场表现的背后原因还远远不够,理解“游戏规则”也很重要。首先来看各国央行的举措,它们通过购买债券和其他资产,以前所未有的规模印刷了直接注入金融市场的钞票。

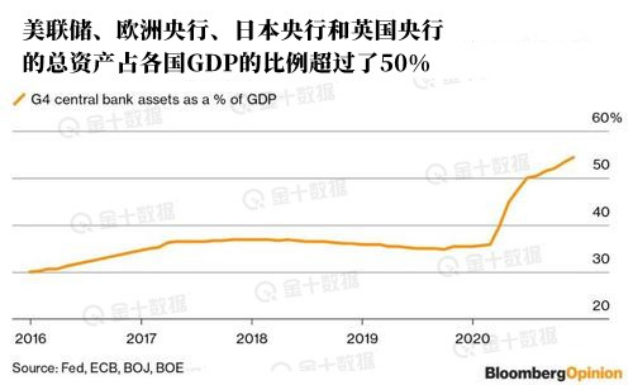

彭博社的数据显示,截至11月30日,美联储、欧洲央行、日本央行和英国央行的资产负债表总资产占本国国内生产总值(GDP)的比例为54.3%,高于2019年底的约36%和2008年的约10%。仅美联储就通过购买固定收入资产每月向金融市场注入至少1200亿美元。

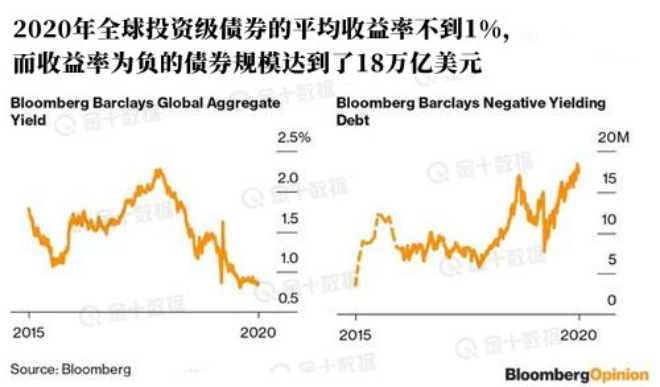

各国央行大规模的购债行为打压了全球债券收益率,根据彭博巴克莱全球综合债券指数(Bloomberg Barclays Global Aggregate Index),今年债券平均收益率跌至1%以下。不仅如此,收益率为负的债券规模也飙升至18万亿美元以上,这加剧了自2008年金融危机以来喜欢存钱的投资者所遭受的金融压力。

当然,除非出于监管或其他原因不得不持有债券,否则没有人愿意持有几乎不支付任何利息、甚至利率为负的债券。

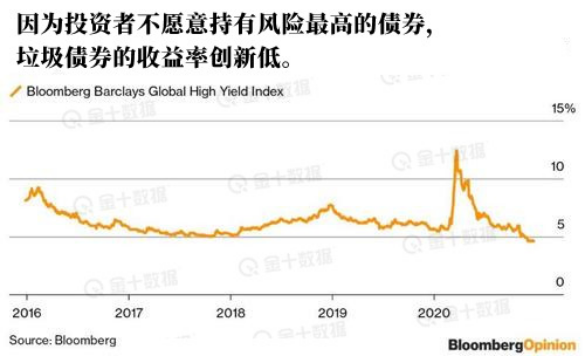

因此,人们都追逐高收益率的债券,主要是信用评级低于投资级的公司债券。对这些公司债券不断增长的需求,将垃圾债券的平均收益率推至4.59%的历史新低。甚至加纳、塞内加尔和白俄罗斯等边境国家也从中受益。

许多人意识到,就算贷款给违约风险较高的借款人,这些低收益率的债券也不能带来多少回报。毕竟,它们被称为“垃圾债券”是有原因的。

这就是为什么今年大量资金流入股市,推动全球股票价值首次超过100万亿美元,以及推动MSCI指数所追踪的国家的股市平均市盈率达到31倍。

但央行的大规模印钞,也使法定货币面临着贬值的问题。有人甚至认为,因为无限制的印钞,外汇制度正处于崩溃的边缘,就像十多年前的金融危机那样。这在很大程度上解释了为什么今年比特币和其他加密货币以及黄金会出现惊人的上涨。

尽管各国政府和央行成功应对了疫情危机,但他们为了复苏经济而出台的政策也带来了其他隐患,比如货币贬值、通货膨胀、财富不平等加剧等。

在数年后,我们才会知道,为了支持经济渡过疫情难关,央行是否创造了太多货币?是否创造了有史以来最大的泡沫?是否使通货膨胀达到无法控制的水平?

但试想一下,如果央行和政府现在什么都不做,会有什么后果?

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。