欧洲油企今年力求瘦身,削减石油产量和提高股东回报,油市进入深度逆价差

发布时间:2022-01-11 作者:元大期货 点击数:

汇通网1月11日讯—— 欧洲的大型石油公司正计划将高油价带来的意外之财用于瘦身,石油库存的急剧下降和对需求恢复的乐观情绪,已经推动布伦特和美国原油期货价格进入深度逆价差。

欧洲的大型石油公司正计划将高油价带来的意外之财用于瘦身。

2021年飙升的石油和天然气价格为大型石油公司带来了数以十亿美元计的获利,这与之前一年形成鲜明对比,当时新冠疫情打击旅游和经济活动,导致能源价格暴跌。

通常情况下,企业会将大部分获利投资于长期项目,以提高油气产量和储量。油气产量和储量在之前一年大幅减少。

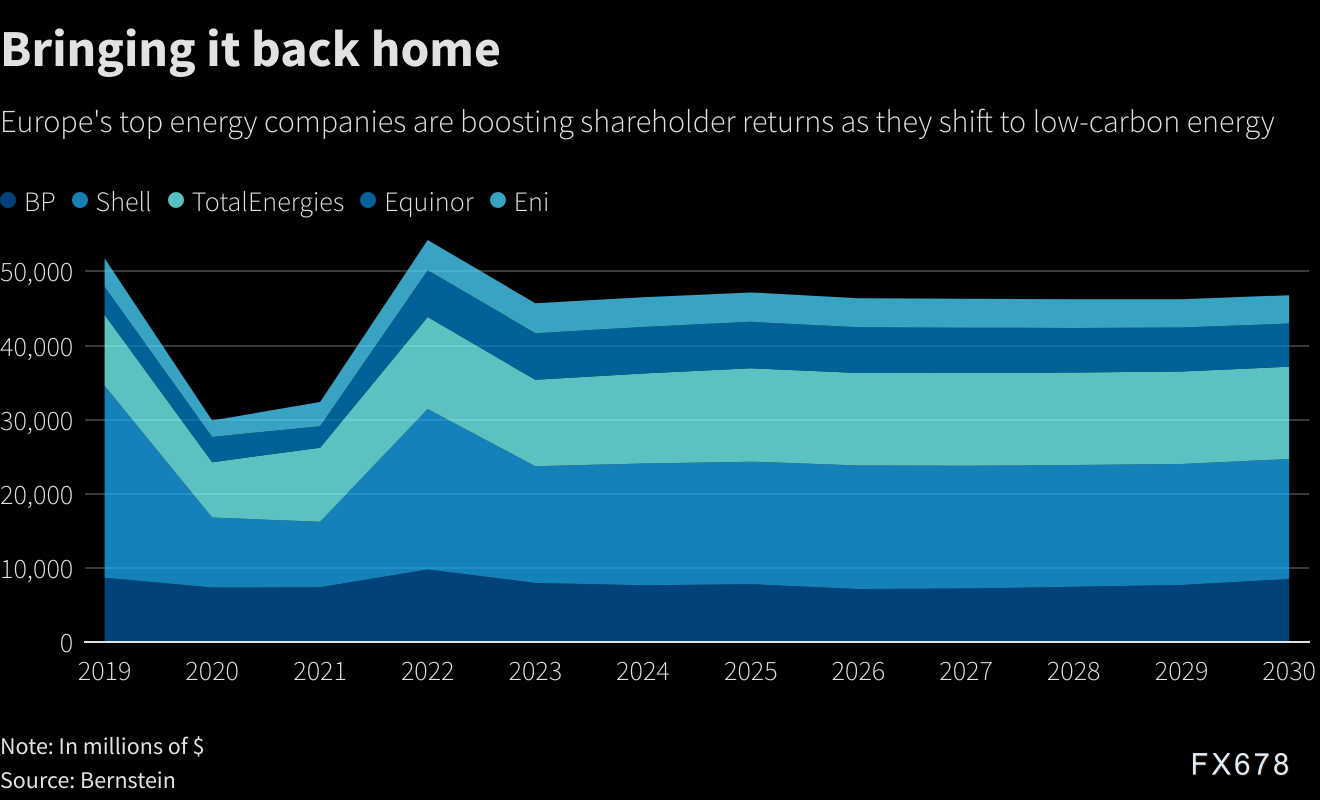

但与历史上任何时候不同的是,BP、皇家荷兰/壳牌石油集团、 TotalEnergies 、挪威能源企业Equinor 和意大利石油生产商埃尼集团(Eni) 在开始转向低碳和可再生能源之际,正专注于向股东返还尽可能多的获利,以取悦后者。

BP Capital Fund Advisors的投资组合经理Ben Cook表示,“所有大型石油公司都在应对一定程度的下滑,他们将重心转移到能为股东提供更大投资回报的油田,而将更成熟的资产抛在一边。”

投资者、活动人士和各国政府不断施压,要求解决气候变化问题,这意味着欧洲石油巨头正在关闭石油支出的水龙头,尽管油价和需求前景依然强劲。

壳牌9月以95亿美元的价格出售了其在美国的二叠纪页岩油业务,并承诺向投资者返还70亿美元,凸显了该公司削减石油产量和提高股东回报的双管齐下战略。

美国企业的投资者也可以预期他们的派息将升至创纪录水平,但由于白宫呼吁增加石油产出以解决能源价格高企和高通胀,美国油气巨头埃克森美孚(Exxon Mobil)和雪佛龙(Chevron)

据Bernstein的分析,2022年欧洲企业将通过派息和股票回购向投资者返还创纪录的540亿美元,相比之下埃克森美孚和雪佛龙总计将向投资者回馈逾300亿美元。

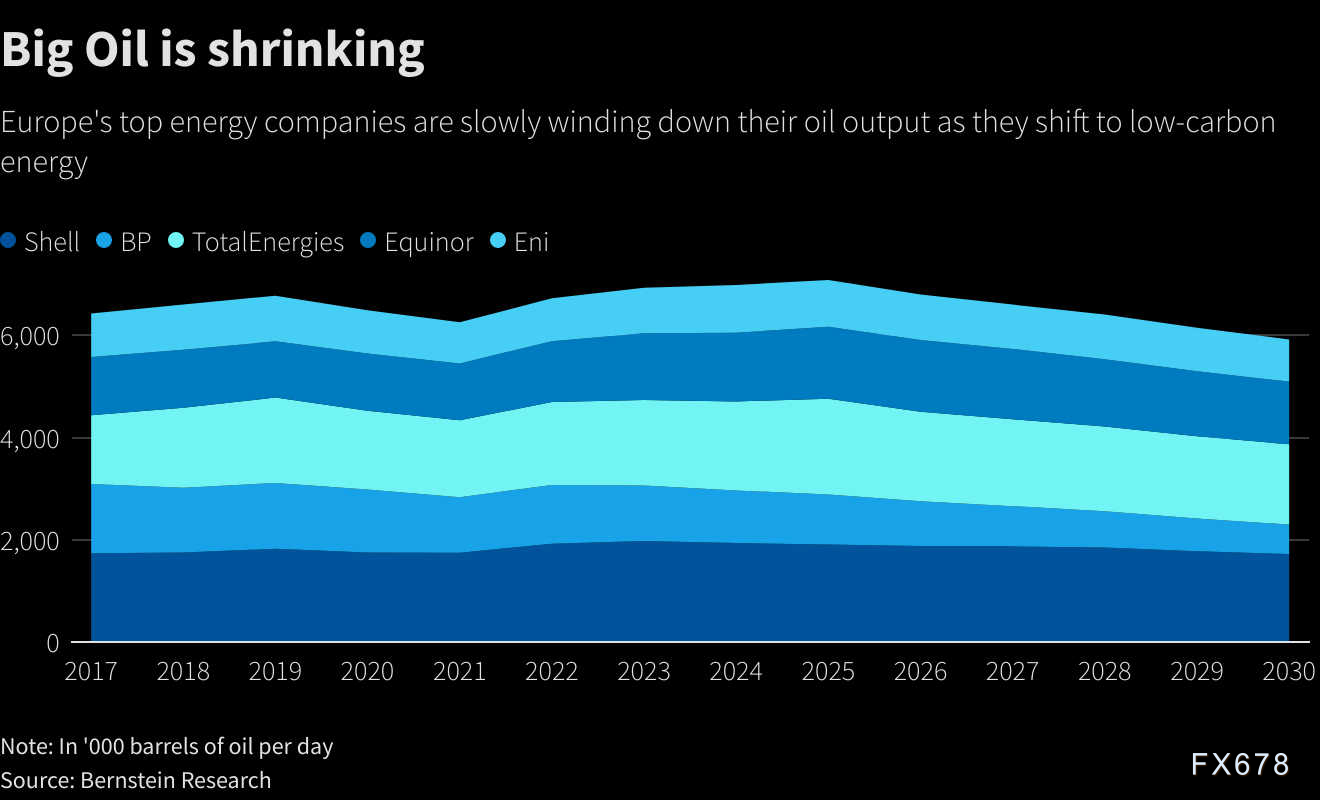

图:随着欧洲主要能源企业转向低碳能源,他们正在减少石油产量

石油产量下降

Bernstein Research的数据显示,随着石油新项目的投资减少,欧洲五大能源公司的石油产量在2025年达到约700万桶/日的峰值后,到2030年将下降15%以上至600万桶/日以下。

英国石油公司(BP)表示,到2030年将在2019年的基础上将石油产量削减40%,即每天约100万桶。壳牌表示,其石油产量在2019年已达到峰值,同时意大利石油生产商埃尼集团(Eni)表示,其产量将在2025年稳定下来。

图:随着欧洲主要能源企业转向低碳能源,他们提高股东回报

随着能源转型全面展开,投资者乐见他们的回报重新受到关注。一个多世纪以来,石油巨头一直是石油和天然气开采的先驱,脚步遍及从中东钻井到深海开采,它们曾向大型复杂项目投入数十亿美元,而这些项目超出预算且进度落后于原定计划,导致2010年之后的这10年回报率很低。

苏格兰投资基金(Scottish Investment Fund)的Alasdair McKinnon表示:“能源转型的战略正变得越来越明确,但鉴于过去的失败经历,投资者却不会相信,因此这些公司将需要证明,它们能够有效地实施这些战略并实现盈利。”

收获季

在能源转型过程中,一些石油产出仍将是关键燃料,而随着印度和中国等国寻求用天然气替代污染最严重的化石燃料——煤炭,天然气产量将会增加。

与此同时,欧洲的石油巨头正在将支出转向风能和太阳能(000591)等可再生能源,并承诺从长远来看,其低碳业务的回报将与油气业务相当,甚至超过油气业务的回报。

这与美国公司形成鲜明对比,埃克森美孚和雪佛龙在很大程度上远离了可再生能源。雪佛龙首席执行官Mike Worth说,可再生能源“不能产生投资者想要的两位数百分比的回报”。

近年来,欧洲公司在新石油开发方面的投资已经大幅下降,预期会导致供不应求,有助于推动长期油价上涨。

在线平台AJ Bell的投资总监Russ Mould说,“这种谨慎态度可能会支撑油品价格,因为能源需求看起来会继续增长...而供应可能受限,特别是由于可再生能源和替代性电力来源看起来还无法弥补基本负载的缺口。”

根据美国能源信息署(EIA)的数据,石油需求预计将在2030年左右达到峰值。

Mould说,“公司将抵制重新提高产量的诱惑,石油高管们意识到公众压力、他们的环境责任,以及任何大型新项目可能引发的谴责。”

BP Capital Fund的Cook说。欧洲的战略将是一个测试案例,“在转型步伐问题上很难说谁对谁错。时间将证明欧洲是否走得太快了。”

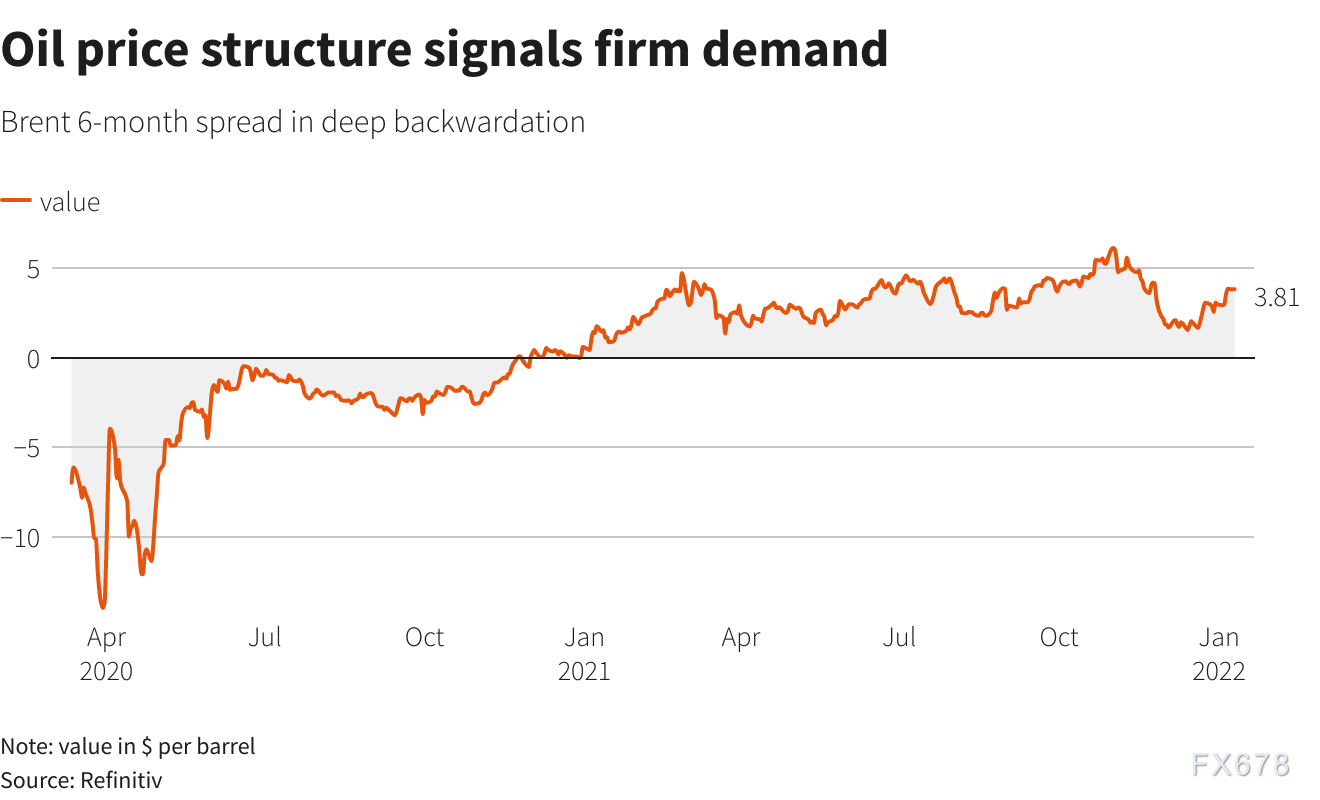

油市进入深度逆价差,受库存急剧下降和需求复苏的乐观情绪推动

石油库存的急剧下降和对需求恢复的乐观情绪,已经推动布伦特和美国原油期货价格进入深度逆价差。

逆价差意味着,当前价格高于几个月以后的价格,从而鼓励交易员释放石油库存并迅速出售。

布伦特原油3月与4月合约价差周一为0.70美元,而12月21日为负0.10美元。美国原油近月价差约为0.5美元。

OANDA资深市场分析师Jeffrey Halley说,“石油期货曲线的逆价差再次开始扩大,表明近期需求强劲,”

布伦特原油3月与9月合约价差周一报3.81美元,而12月中旬时接近1.5美元。

图:油价结构暗示需求坚稳

瑞银商品分析师Giovanni Staunovo说,“有两个因素在最近几个季度支持逆价差:一是自2020年中期以来,石油库存急剧下降;二是OPEC+的备用产能加上他们承诺未来增加供应,”

石油输出国组织(OPEC)及其盟友组成的OPEC+于1月初同意,在2月再增产40万桶/日,这表明如果没有较大的产油国填补缺口,那么原油实际供应量和承诺供应量之间的缺口可能会进一步扩大。

随着需求从2020年的崩溃中恢复,OPEC+正在逐步放松2020年的减产行动。但许多较小的产油国无法提高供应量,而其他产油国则对过度增产提高警惕,以防疫情卷土重来。

布伦特原油期货上周五一度涨至83美元/桶,为12月24日以来最高,目前交投于91.95美元/桶附近。

盛宝银行(Saxo Bank)大宗商品策略主管Ole Hansen表示,强劲需求和奥密克戎病例激增带来的影响有限,使油价保持稳定。

他说,“几个产油国已达到生产极限,其中一些是由于缺乏投资,这令OPEC+未来可能难以兑现增产承诺,也让油价获得支撑”。

北京时间20:50,布伦特原油现报82.02美元/桶。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。