EIA原油库存超预期增加,但符合API数据,美油短线延续日内升势

发布时间:2021-02-24 作者:元大期货 点击数:

周三(2月24日)纽约时段盘中,北京时间24日23:30,美国EIA公布的数据显示,截至2月19日当周美国除却战略储备的商业原油库存超预期增加,精炼油库存大幅下降基本符合预期,汽油库存小幅增加。由于本次EIA数据和稍早公布的API数据基本相符,因此EIA数据公布后美国原油价格短线上涨0.7美元,延续了日内强劲的升势。

EIA原油库存超预期增加

具体数据显示,美国截至2月19日当周EIA原油库存变动实际公布增加128.50万桶,预期减少650万桶,前值减少725.7万桶。

此外,美国截至2月19日当周EIA汽油库存实际公布增加1.20万桶,预期减少350万桶,前值增加67.2万桶;美国截至2月19日当周EIA精炼油库存实际公布减少496.90万桶,预期减少400万桶,前值减少342.2万桶。

EIA报告显示,上周美国原油日产量减少110万桶,为历史最大降幅。美国上周原油出口减少154.8万桶/日至231.4万桶/日。美国原油进口量下降460万桶/天,为1992年以来最低水平。美国上周炼油厂利用率下降14.5%,为2017年9月以来的最大降幅。

EIA报告显示,除却战略储备的商业原油上周进口4.63亿桶,较前一周增加130万桶。除却战略储备的商业原油上周进口459.9万桶/日,较前一周减少129.9万桶/日。美国原油产品四周平均供应量为1060万桶/日,较去年同期减少18.3%。

EIA报告显示,美国东海岸原油库存上周跌至历史最低水平美国墨西哥湾原油库存上周降至2020年3月以来的最低水平。

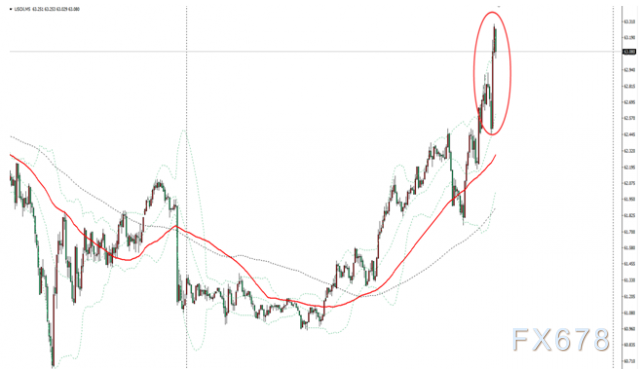

美国原油价格5分钟图显示

此前,美国石油协会(API)最新公布的数据显示,上周美国原油库存意外上升,因美国墨西哥湾沿岸遭遇严寒天气,炼厂减少炼油活动。截至2月19日的一周,原油库存增加100万桶,至约4.69亿桶,而分析师的预期为减少520万桶。

寒潮导致美国页岩油企损失数万桶产量,支持油价

西方石油、Diamondback Energy以及许多专注于开发二叠纪盆地资源的美国小型页岩油生产商周一表示,最近这场冬季风暴将影响他们第一季石油产量。

尽管天然气生产商受益于寒冷天气,但页岩油企业则蒙受损失,因管道冻结以及电力中断料减缓产出复苏。

分析师称,美国南部的页岩油生产商要重新启动已关闭的逾300万桶/日的原油产出,可能至少需要两周时间,而且部分生产可能永远不会恢复。

Diamondback周一估计,这场冬季风暴将使其当前季度减少相当于四五天的总产量。西方石油预计第一季二叠纪盆地每日产出为45-46万桶油当量,其中包括因风暴而停工造成减产2.5万桶油当量。规模较小的业者Cimarex Energy表示,预计第一季度产量最多将减少7%。

Laredo Petroleum表示,过去12天里,天气持续的冰点温度和严重结冰影响了二叠纪盆地的生产运作,不过产量正开始恢复到暴风雪前的水平。

该公司预计,关停生产加上完井延迟将使其第一季度的总产量减少约8,000桶油当量/日,石油产量减少约3,000桶/日。

Diamondback表示,预计全年总产量平均将在308,000-325,000桶油当量/日,高于2020年的300,300桶油当量/日;去年大部分生产被关闭了几个月,以应对新冠大流行导致的原油价格暴跌。

寒潮引发的供给疑虑逐渐显现。分析师估计,德州与产油盆地州的异常寒冷天气,导致多达400万桶/日的原油以及210亿立方英尺天然气产量被迫关闭。油田员工可能需要几天时间进行阀门除冰、重启系统和开始油气生产。

受德州、新墨西哥州和其他能源生产中心冷雪天气影响,美国活跃钻机数量11月以来首次下降。分析师称,美国墨西哥湾沿岸的炼油商在评估设施受到的影响,可能需要多达三周时间恢复多数运作。

ANZ Research在一份研报中称,四分之三的水力压裂工作人员停工,快速恢复可能性不大,较长期来看,美国页岩油企业今年资本支出下降将抑制钻井活动,导致产出仍低于疫情前水准。

技术性的原油多头逼空也是支撑油价走高的因素

连续几个月的上涨使得原油多头增加了信心,与此同时随着价格的上涨,原油的空头也在兴起。如果价格想要见顶,至少要打消大部分做空人的兴趣。而目前油价的走势就有多头继续逼迫空头的意思

根据高盛2月22日的最新Prime Service报告,行业轮动正式开始转向能源股,因为当天“能源股录得了两年多以来最大的单日净买入量”。同一天,该行录得了自1月27日以来最大的美国宏观产品净卖出,ETF空头头寸创下了去年11月以来的最大增幅,但因一些具体个股出现激进买入,抵消了激增的空头仓位。

两周前摩根大通曾预测,最大的逼空行情将在下个月开始,到时系统性资金、动能追逐者、趋势追随者将会普遍填补他们在能源领域遗留的空头头寸并做多。

评论称,能源领域的逼空行动已经在本周一抢先开始了。这些波动性控制基金是一些“最愚蠢的资金”,因此可以提前预见它们的行动。

摩根大通的量化分析师Marko Kolanovic解释道,由于原油的12个月动能指标转为利多,而且更远期的信号将继续保持积极,基金一直在增加能源敞口。

但是,这是能源行业依然处于巨大的系统净空仓背景下的情况。换句话说,能源行业,无论是原油还是能源股等,现在仍然是所有投资者最讨厌的领域。

简而言之,促成下个月大逼空的催化剂是油价因疫情暴跌的周年纪念日,因为届时波动率控制基金跟踪的各种波动率指标将重设,这些基金别无选择,只能做多。

Kolanovic指出,这些变化将在3月中旬发生,届时能源股的动量信号将变为正值。这也是Kolanovic向所有Reddit散户发出的友情暗示:如果你们想引发一场真正的历史性大逼空,迫使系统性空头不仅填补空仓而且做多,那么在哪里跌倒就在哪里爬起来,买入一些能源股。

高盛早前上调油价预期时,就已经表示是时候增加对能源行业的敞口了。

加拿大皇家银行的分析师也表示,在石油“超级周期”里,美国勘探与生产股票可能会额外上涨50%-100%。

一项研究显示,过去50年,能源股一直是高通胀时期的赢家。根据该研究,在消费者价格上涨期间,能源股的历史表现最好。研究显示,自1972年以来的9个高通胀时期,能源股有7次跑赢标普500指数,跑赢比例中值为14个百分点。

美国加速疫苗接种疫情限制有望放宽,支持油价

三月份美国的疫苗供应量迎来激增。美国3月疫苗供应量激增至1.3亿剂。当地时间周二,强生公司表示,下个月预计交付2000万剂疫苗。加上辉瑞公司Pfizer Inc.和摩德纳公司Moderna Inc.的疫苗,下个月交付的疫苗将供应1.3亿美国人。

周二,三大疫苗生产商悉数出席美国国会会议,概述目前的疫苗推广情况。强生负责传染病和疫苗的美国医疗事务副总裁Richard Nettles在会议上表示,2月底强生获得使用批准后预计交付400万剂疫苗,3月份将交出2000万剂疫苗。

Nettles说,2021年上半年,强生预计向美国提供1亿支疫苗,我们对此充满信心。我们将继续与美国政府合作,探讨加快疫苗交付的方案。他说,到今年年底,该公司应该能够在全球范围内生产10亿剂疫苗。

辉瑞首席商务官John Young则表示,公司已经提高了产量,到今年年底将能够在全球供应20亿剂疫苗。他说,自3月中旬开始,公司的疫苗供应量预计提升至每周1300万剂。摩德纳方面表示,从现在到3月底,公司预计提供约5500万剂疫苗——平均每周约1100万剂。

疫苗接种受到供应的限制,目前美国每周大约执行1000万至1500万剂疫苗的接种,每天执行140万至210万剂。根据最新的疫苗供应量预测,到4月份,美国平均每天能执行近400万剂疫苗的接种。

强生疫苗只需注射一剂就能完成接种,辉瑞疫苗和摩德纳疫苗都需要注射两次。这意味着强生疫苗不仅能用更少的剂量覆盖更多的人群,而且能大大节省疫苗接种工作占用的医务人力。

另据报道,全球抗击新冠疫情这件事上,似乎正迎来曙光。美国近期的数据显示,新冠住院人数、7天检测阳性率都在大幅下降。

其中,因新冠肺炎住院人数下降至56159人,较1月5日的峰值下降了58%。7天检测阳性率从1月8日13.6%的峰值下降到4.9%。

过去一周,美国每天的疫苗接种量平均为145万剂,累计达到6420万剂。

分析人士称,在疫苗接种和群体免疫的双重作用下,即使出现新的变种,新冠病毒可能也会在今年夏天消失。

根据美国银行首席信贷策略师的说法,来自华盛顿大学最新的模型显示,从现在到今年夏季,美国新冠疫情的走势将出现显著改善。

由于接种了疫苗,新增感染人数没有继续扩大,到6月1日,每周感染率下降幅度从7%到14%不等。

高盛上调原油价格预期,预计供应持续落后需求

知名投行高盛集团认为,由于全球能源需求的复苏超过了OPEC +联盟,美国页岩油和伊朗的供应反应,原油价格的上涨将比其此前预更快更高。

该行在一份报告中表示,预计到7月底全球原油消费将回升至疫情前的水平,而主要产油国的产出对价格上涨可能仍然“高度缺乏弹性”,也就是说产量增长将落后于需求复苏速度。

高盛将其对二季度布伦特原油的价格预期上调10美元,至每桶70美元,并将三季度价格预期上调至75美元。

高盛以Damien Courvalin为首的分析师在报告中表示:“这种更快的再平衡将在今年春季出现扩大的供应缺口,因OPEC+产量增长将落后于于我们预期中的需求复苏速度。“

油价反弹至新冠疫情之前的水平,是受沙特单方面减产和需求前景改善的推动。高盛还表示,投资者利用原油为通货再膨胀环境做准备,也支撑了此次反弹。周一,布伦特原油价格超过了每桶63美元,今年以来已上涨22%左右。

高盛表示,由于几个原因,原油供应将继续落后于需求:

第一,OPEC+将落后于市场再平衡,特别是在全球库存下降速度加快的情况下。

第二,目前没有迹象表明,北美以外的大多数非OPEC+产油国的石油生产活动将增加,这意味着未来一年的石油供应可能比该行估计的减少90万桶/日。

第三,美国财报季证实,美国页岩油产量的关键驱动因素——大型勘探商和生产商仍将重点放在向股东返还现金上。

第四,美国政府的迹象表明,伊朗的原油产量短期内可能不会增加。

北京时间23:40,美国原油价格报63.23美元/桶。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。