CTA基金已经“梭哈”,原油大逼空就在3月初?

发布时间:2021-03-01 作者:元大期货 点击数:

金十数据上周报道,摩根大通的量化分析师Marko Kolanovic预测称,原油大崩盘一周年的纪念“礼物”可能是另一场史诗级的大逼空。周日,荷兰合作银行(Rabobank)也发表了类似观点,称CTA已经在“梭哈原油”。

上个月当WallStreetBets论坛上的散户们在制造一系列逼空事件时,摩根大通就表示,不要关注那些流动性不足、无法盈利的小盘股当下上演的“奇观”,而是要关注即将发生的事情:随着量化基金(quant)、动量基金(momentum)和其他机构投资者开始回补能源行业的空头,一场整个市场范围内的大规模空头挤压即将到来。重要的是,摩根大通还预测了这一切发生的时间:3月初。

近期,各种基金已经抢先出手,有意在出现大规模市场波动前有所动作。金融零对冲称,两周前摩根大通预测的系统性空头挤压已经开始。荷兰合作银行(Rabobank)的Ryan Fitzmaurice最新写道:

“上周,布伦特原油的一年期滚动动量信号从看跌转为看涨,使得系统性交易员更全力押注他们对原油市场的预测。”

以下是Fitzmaurice对于能源行业可能出现大逼空的关键理由:

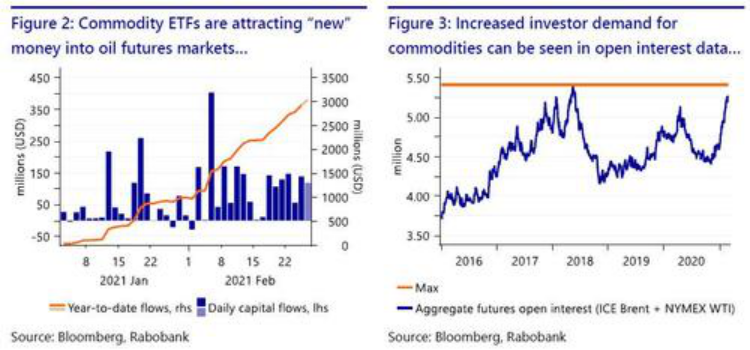

上周,投资资金继续涌入广受欢迎的大宗商品指数ETF。截至上周四,资金流入已经超过4.5亿美元;

他密切关注了在上周二至周四举行的国际原油周(International Petroleum Week),当这些重大的行业活动举行时,看涨原油的乐观情绪往往会升温。

原油期货市场的未平仓合约总数仍在增加,洲际交易所(Intercontinental Exchange)的布伦特原油期货合约甚至创下了新纪录,这进一步支撑了油价上涨。

以下是Fitzmaurice对原油市场的展望原文:

CTA策略者正在“梭哈”(all in):这是又一个令人印象深刻的交易周,现货价格创下近数月来的新高,使得布伦特原油的一年期滚动动量信号在近一年来首次从看跌转为看涨。我们认为,这个信号的转变非常关键,因为这是基于动量驱动的CTA策略者常用的重要交易信号。

事实上,这个信号与我们现在牢牢跟踪的原油市场敞口、趋势、动量和利差信号都相关,后者全部都显示看涨,所以它其实已经让系统性交易员们全力押注他们预测的方向。

当然,资金更多地流入CTA基金、市场波动性下降、美元走低等因素,都可能导致CTA策略者买入更多原油。但从方向上讲,正如我们所看到的,目前主要的信号都显示看涨。

除了CTA策略者的买入外,上周被动资金继续活跃地流入大宗商品ETF,这是我们一年来一直在强调的趋势。

另外,最近几周,知名投行和交易机构也发出了一系列强势看涨的预测,推动了油价的强劲上涨。在上周二至周四举行的国际原油周中,看涨原油的乐观情绪也明显升温。

这些因素也为交易机构减少全权委托的“多头”头寸提供了一个良好的理由,特别是上周市场上出现强劲的买盘势头后。因此,如果许多全权委托的“多头”获利平仓的同时,机器算法不断买入,到时看到大量原油合约易主也就不足为奇了。

正如我们刚刚强调的那样,CTA策略者很可能是上周原油期货的大买家,他们将支撑油价上涨。在我们看来,他们现在实际上已经“梭哈”。未来更需要关注的趋势是流入大宗商品指数产品的资金大幅增加,这有可能吸引“新”资金进入原油市场,并维持原油和大宗商品指数强劲上涨。

由于替代资产表现不佳,以及投资界缺乏兴趣,能源行业已经沉寂了好几年。在我们看来,随着散户和机构投资者为了对冲通胀上升和美元下跌而转向大宗商品,这一切都将发生重大变化。

事实上,今年为止已有近30亿美元资金流入广受欢迎的大宗商品指数产品,而且这种趋势还不仅仅限于ETF。

我们认为,这只是真正的资金流入的一小部分,因为许多机构投资者和高净值投资者正在通过私人管理账户等不透明的方式,将资金投入大宗商品领域。

另外,原油市场几乎在所有受欢迎的大宗商品指数产品中都占有相当大的权重,因此它是这些资金流动的一大受益者。这一趋势在基准原油期货合约的未平仓数据中也表现得很明显,目前该数据正在上升并逐渐接近2018年的高位。

事实上,今年原油期货市场的未平仓合约总额一直在稳步增加,洲际交易所的布伦特原油期货合约甚至创下了新的纪录,这进一步支撑了油价上涨。

在上一个大宗商品超级周期中(2000年代中期),也出现了原油期货未平仓头寸激增的情况,当时大宗商品指数产品的投资很流行。

因此,未平仓合约数据的突破将是一个关键因素,将决定我们是处于新的大宗商品超级周期的早期阶段,还是仅仅是一个短期的牛市。

但未平仓合约的增加至少是维持原油价格近期上涨的必要条件,更是支撑油价到达一些人所期望的高位的因素。

这是因为要回补的投机“空头”并不多,因此油价进一步上涨更要仰仗投机“多头”的增加,考虑到目前极为宽松的货币和财政状况,再加上经济刺激措施,这种情况有可能出现。

展望未来,我们认为,如果有更多的“新”资金流入大宗商品市场,今年油价可能会升高到与原油基本面脱节的水平。

因此,我们正密切关注大宗商品指数投资的趋势和原油期货市场的未平仓数据,以寻找突破的关键。但另一方面,正如我们所看到的,原油基本面依然好坏参半,鉴于目前市场普遍看涨原油,加上短期超买信号,近期油价出现温和的调整并不会让我们感到惊讶。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。