中信期货:美联储指引关注削债时点 贵金属仍维持空头判断|美债

发布时间:2021-03-29 作者:元大期货 点击数:

文:张革金融团队 来源:金融有革调

转自中信期货研究部金融期货团队报告

报告要点

上周黄金震荡,白银下跌明显。我们认为,在美国积极财政政策、复苏预期、削债预期、加税改善资产负债表的逻辑下,贵金属长期看空逻辑仍然成立。待近期消费旺季一过,黄金或继续下跌,白银将跟随。

摘要

观点: 上周黄金震荡,白银下跌明显。我们认为,在美国积极财政政策、复苏预期、削债预期、加税改善资产负债表的逻辑下,贵金属长期看空逻辑仍然成立。待近期消费旺季一过,黄金或继续下跌,白银将跟随。

本次周报的第一部分,我们大致介绍了长期看多美元指数和美债收益率的主要模型逻辑和结论:除了美债和美元指数长期向上外,我们认为美国对外的一些贸易摩擦手段将持续。

基本面方面,美国和欧元区经济预期指标持续向好。

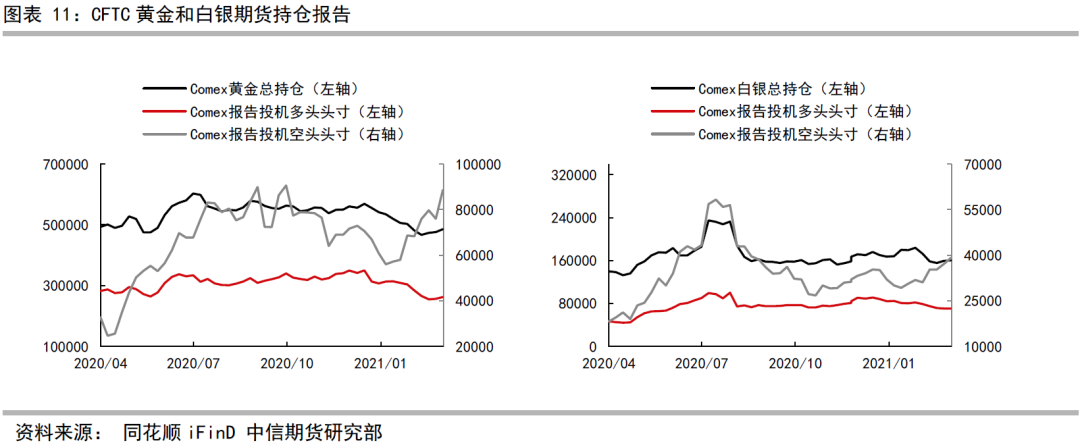

情绪方面,最大黄金和白银ETF基金上周持仓继续下降。

CFTC持仓方面,上周黄金和白银净多头均下降。

CFTC持仓表明,随美国经济向好,美债收益率与美元指数持续上升,以及鲍威尔削债预期的临近,贵金属空头继续发酵。

操作建议:黄金白银空单继续持有,逢高加仓或建仓。

风险提示:1.地缘政治风险。2.疫情反复风险。

正文

一、美联储指引关注削债时点,美债与美元指数长期向上,贵金属继续看空

3月26日,鲍威尔宣布,本年经济复苏取得阶段性进展或通胀意外不可控时,美国或将实行taper,前瞻性指引削债。他提出:“去年的应对方式类似于敦刻尔克大撤退,只要上船、救到人就行了,去年采取的措施达到了避免最坏结果的目的。美联储在危机期间的行动是为了避免更严重的损害。”

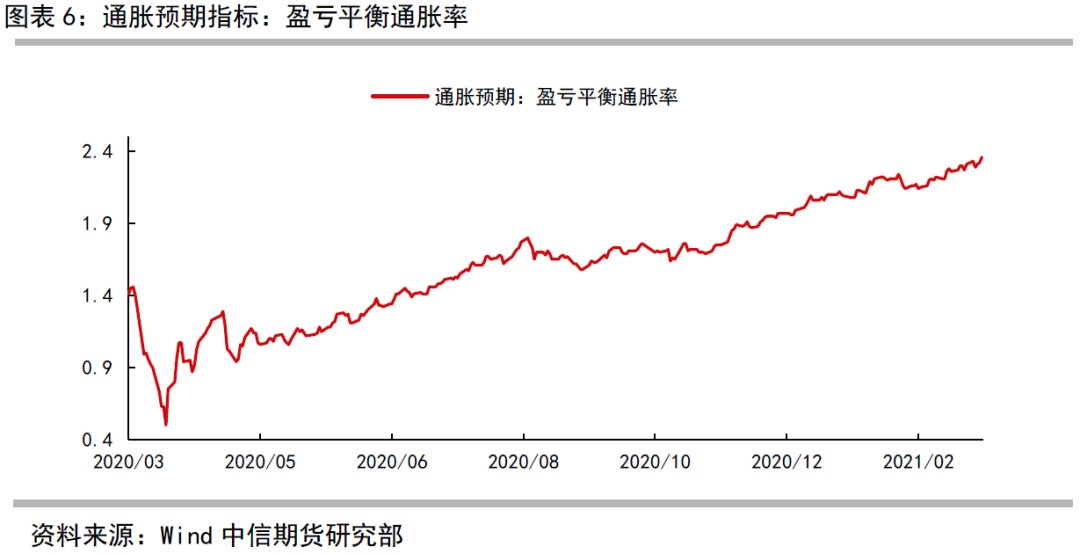

以上内容表明:美联储三大目标(1)物价稳定;(2)充分就业;(3)金融市场稳定中,随着经济复苏好于预期,第二目标逐渐趋近时,美联储开始关注第一目标——也就是维持物价稳定了。这将对国债收益率和美元指数进一步带来支撑,结合1.9万亿和3万亿新财政刺激预期,我们认为美债收益率和美元指数长期向上,贵金属将继续承压。

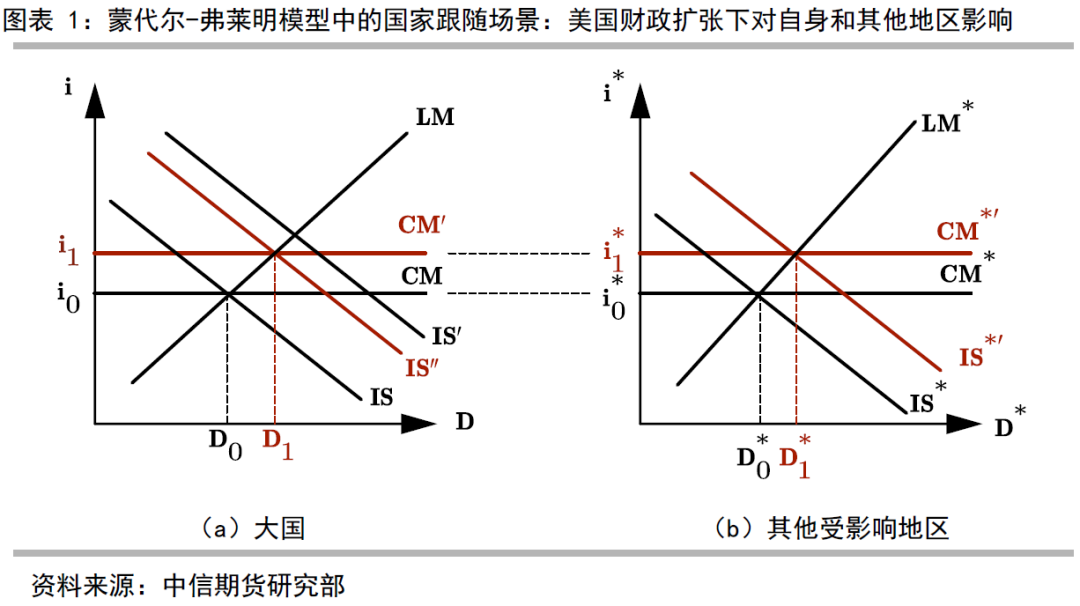

以上逻辑可以根据蒙代尔弗莱明模型中国家跟随场景分析得到(图表1)。该模型曾被美联储下许多学者采用大型计量模型验证,因此具有一定的实用性。

根据模型结论,当美国使用财政刺激,即积极财政政策时(IS曲线右移),将会导致:(1)本国实际利率和汇率上升;(2)引导国际平均利率上升,使小国为避免资本流出跟随加息;(3)由于大国的“引领效应”,因此在逼迫别国加息的条件下,美国因汇率上升导致的“贸易挤出”现象也将下降,即外贸不受较大影响。结果使得美国总产出上升,实际利率上升,汇率上升,经济得以复苏(图表1(a))。而财政扩张的付出的成本,如之前报告介绍,美国政府倾向通过加税和增发超长期国债的形式取得。综上,美元指数和国债收益率将长期向上,并且为了避免美元升值导致的“贸易挤出”,美国与中国类似棉花的贸易争端或将持续。这是我们之前报告介绍过的逻辑。

而对于上周鲍威尔宣布考虑削债的前瞻性指引,在我们的模型中将会带来LM曲线左移的倾向,这同样将使美债收益率和美元指数有未来上升的预期,将同样对贵金属未来价格产生压力。

我们认为,近期黄金坚挺主要源自黄金下跌后印度 “两节”需求和中国居民的抄底行为,同时近期国内A股表现不佳,导致大量资金进入国内黄金ETF,但当消费旺季一过,A股出现反弹,这种局面或将扭转。

二、上周市场回顾:白银下跌明显,投机持仓再次偏空

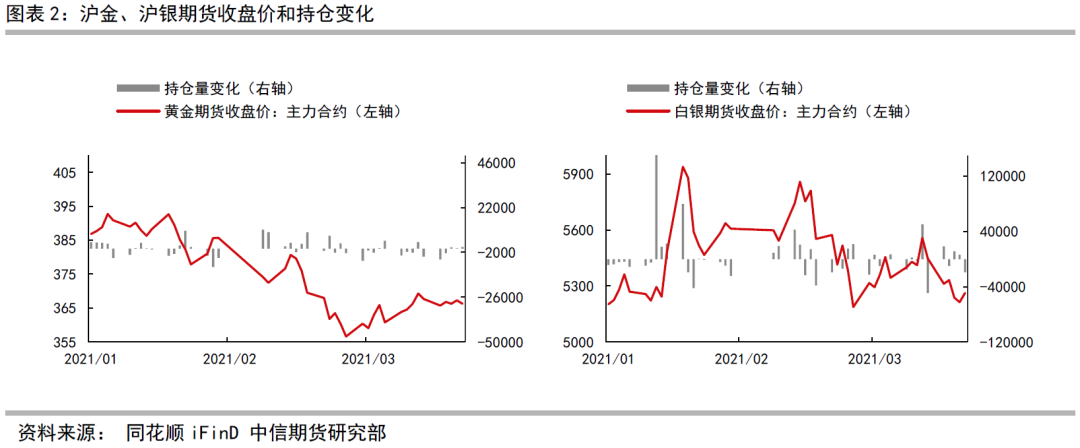

国内市场方面,上周黄金微跌,白银跌幅明显。沪金主力合约价格由367.22元跌至366.24元,下跌幅度-0.39%,沪银主力合约价格由5457元下跌至5262元,下跌幅度-3.38%。持仓方面,沪金持仓下降,品种持仓总量下降至19.2万手,跌-415手;沪银持仓下降,品种持仓总量由55.1万手上涨至56.7万手,上涨16152手。(图表2)。

国际市场方面,Comex黄金期货价格由1745.6美元下跌至1731.6美元,下跌幅度-0.71%,持仓上升2506手;Comex白银期货价格由26.340美元下跌至25.110美元,下跌幅度-4.65%,持仓下降-4044手。库存方面,Comex黄金下降-378,095.00盎司,白银上升680,002.00盎司(图表3)。近期黄金库存下降体现了亚洲较强的黄金实物需求,但我们认为这是短期现象,不可持续。黄金在现阶段仍主要由金融市场收益率和不同国家的汇率差决定。

(一)宏观经济:美国和欧元区前瞻性数据继续向好

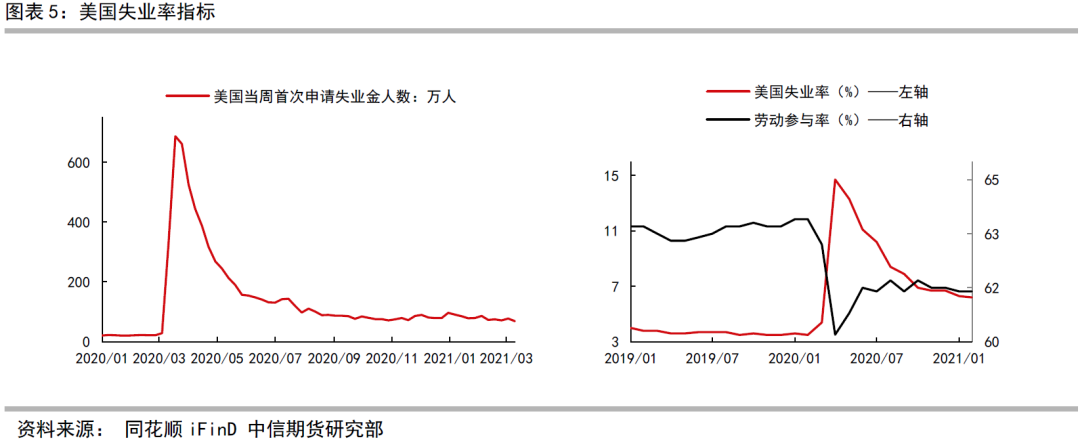

美国方面,2月滞后经济数据依然不及预期,但前瞻性数据继续向好。美国2月新屋销售录得-18.2%,预期-5.2%,耐用品订单预期0.7%,录得-1.1%。2月零售销售(月率)-3.0%,预期-0.5%,大幅不及预期,这主要受到美国2月寒潮的影响。美国去年四季度实际GDP则为4.3%,好于预期4.1%。前瞻性指标方面,美国上周季调后初申失业金人数(万人)录得68.4,预期73.0。3月密歇根消费者信心指数录得84.9,预期83.5,好于预期,说明美国经济复苏状态持续向好,这将利好美债、美元和美股,利空贵金属。

欧元区方面,经济预期同样向好。德国和欧元区3月Markit制造业采购经理人指数都强于预期值,分别为66.6和62.4,预期值则为46.5和57.8.德国4月GFK消费者信心指数为-6.2,强于预期-12.1。以上说明欧元区经济预期同样处于向好状态。

值得一体的是,通过我们季报和周报第一部分介绍的蒙代尔-弗莱明模型,美国此次采取的积极财政政策,将辅助其他国家经济复苏,这实为美国政府重塑自身信用的一种战略。结合美国总统拜登再次参与欧盟峰会,及近期对中国纺织业的打压,预计未来此类摩擦产生的风险或将持续,需要我们关注。

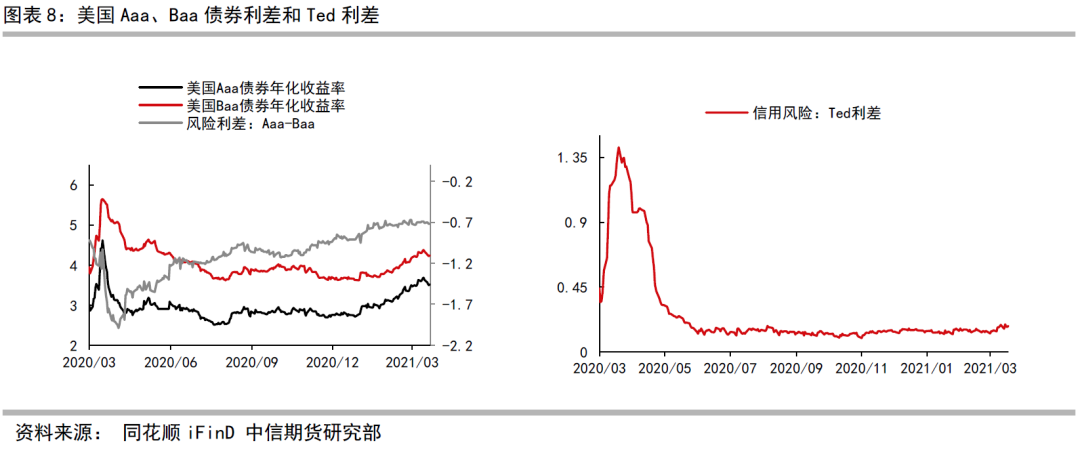

(二)市场风险:风险偏好稳定,银行信贷风险微降

上周风险偏好稳定,AAA-BAA利差由-0.69至-0.72,近一月呈现波动状态,主要因美债收益率上升为风险资产带来了压力。Ted利差,本周末值0.17900,前值0.18688,微降。(图表8)。近期波动由于美国SLR 将在本月31日到期。到期后,美国银行的银根将受限,限制自身对外贷款能力和规模。在此预期下,ted利差微幅波动。

(三)机会成本:美德利差继续上升,欧元兑美元小幅贬值

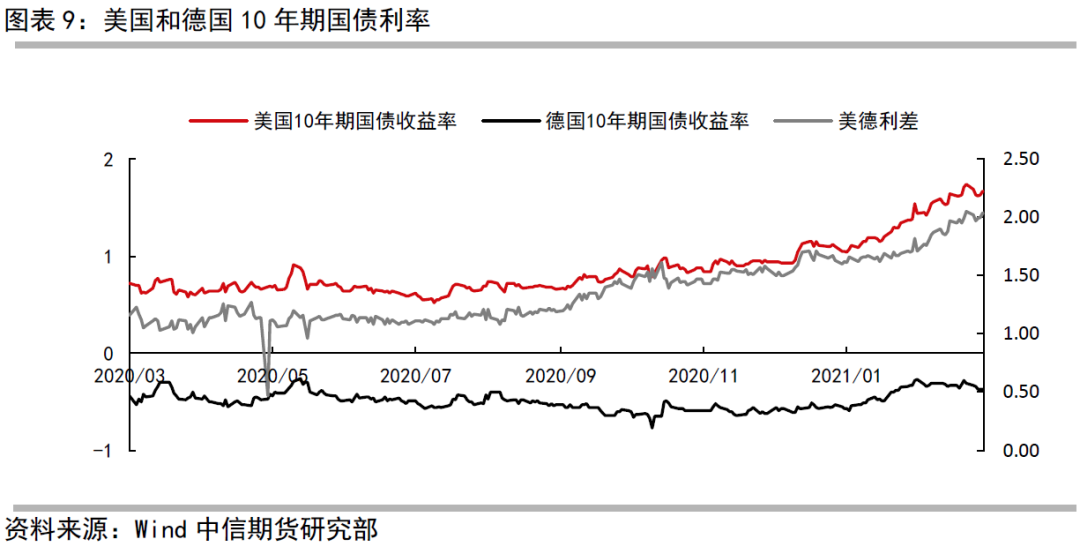

1.利率:美债德债利率均微幅下降, 美德利差不变

利率方面,上周美国收益率波动,由周初由1.74%下跌至1.67%,周中呈现波动状态。实际利率指标Tips则下跌,由-0.56%下跌至-0.69%,近两周呈现波动态势。预期在美国持续的积极财政政策和疫情复苏趋势下,美债收益率仍有继续上行动力。

德国10年期国债收益率由-0.31%下跌至-0.37%,近一个月整体呈现波动状态(图表9),这体现近期欧洲央行的管控措施,阻止欧债收益率的进一步上涨。最终美德利差基本不变,收于2.04%,上月值为2.05%。

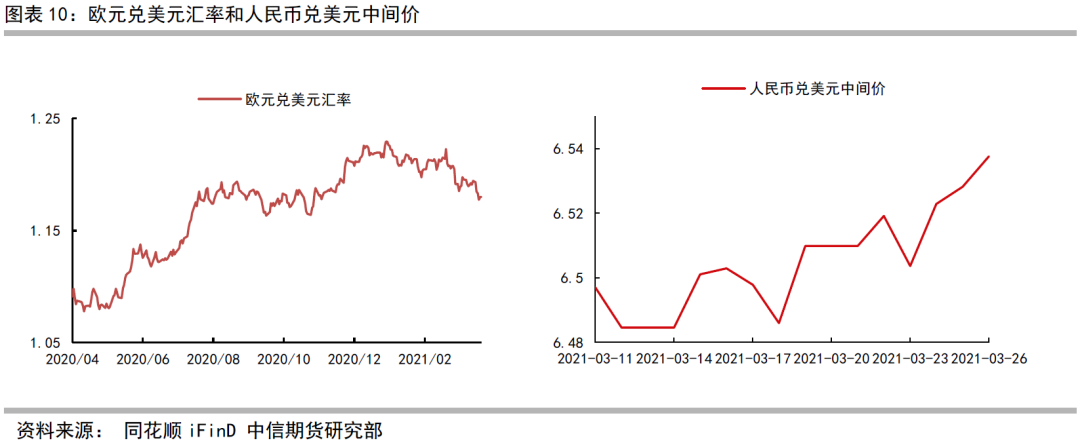

2.汇率:美元汇率强势,兑人民币短期升值

上周欧元兑美元汇率贬值,由1.1908至1.1800。(图表9),美元指数表现强势,这主要是由于美国经济复苏与近来的积极财政刺激预期。我们判断,美元指数未来有长期上升趋势。

而从人民币兑美元汇率看,上周人民币相对美元继续微幅贬值。上周美元兑人民币汇率从6.5098上升至6.5376,上升278个基点。我们认为,目前美国采用的积极财政政策及复苏预期,将使得人民币面对决策需要,如果不跟进加息,汇率或将继续承压。

(四)市场情绪:贵金属ETF持仓继续下降,CFTC持仓再次偏向空头

最大黄金和白银ETF基金上周持仓继续下降(图表11)。黄金SPDR持仓上周从1051.78吨降至1036.62吨,下降-15.16吨,跌幅再次扩大。白银SLV持仓则从上周18302.71吨下降至17996.63吨,下降-306.08吨。

CFTC持仓方面,上周黄金和白银净多头均下降(图表12)。黄金投机性多头由256,237上升至262,774张,上涨6,537张;投机性空头由76,041上涨至88,707张,上涨12,666张;黄金投机净多头由180,196下跌至174,067张,降幅-6,129张,再次转跌。白银投机性多头由70,658下跌至70,257张,跌-401张,投机性空头由37,049张涨至39,178张,涨2,129张,白银投机净多头由33,609张跌至31,079张,跌-2,129张。

CFTC持仓表明,随美国经济向好,美债收益率与美股持续上升,以及鲍威尔削债预期的临近,贵金属空头继续发酵。综合我们对于基本面的判断,建议继续空单持有。

三、下周重点关注:黄金是否调整结束,白银是否破位,及3月31日SLR修正到期后美债的市场表现

近日黄金坚挺的原因,我们认为是:国内A股表现不佳,导致大量资金进入国内黄金ETF,以及黄金下跌后印度 “两节”需求和中国居民的抄底行为。但是,这不是决定金价的核心要素,当消费旺季一过,A股出现反弹,这种局面或将扭转。因此下周留意黄金的表现情况,建议逢高继续建仓空单。白银方面,我们认为其跟随黄金,仍有下跌空间。

与上周周报观点一致,美联储允许SLR不再延期表明美联储已经在开始微调之前的宽松政策,为之后前瞻性指引削债做准备。银行维护自身流动性需要将抛美债,使美债收益率进一步上升,为利空贵金属。下周观察SLR修正不再延期后美债的表现。

综上,建议前期空单继续持有,未入场或加仓者逢高继续试空,注意风险。

四、风险提示

1.地缘政治风险。

2.疫情反复风险。

五、指标追踪

(一)价格变化

(二)宏观经济

(三)市场风险

(四)机会成本

(五)市场情绪

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。