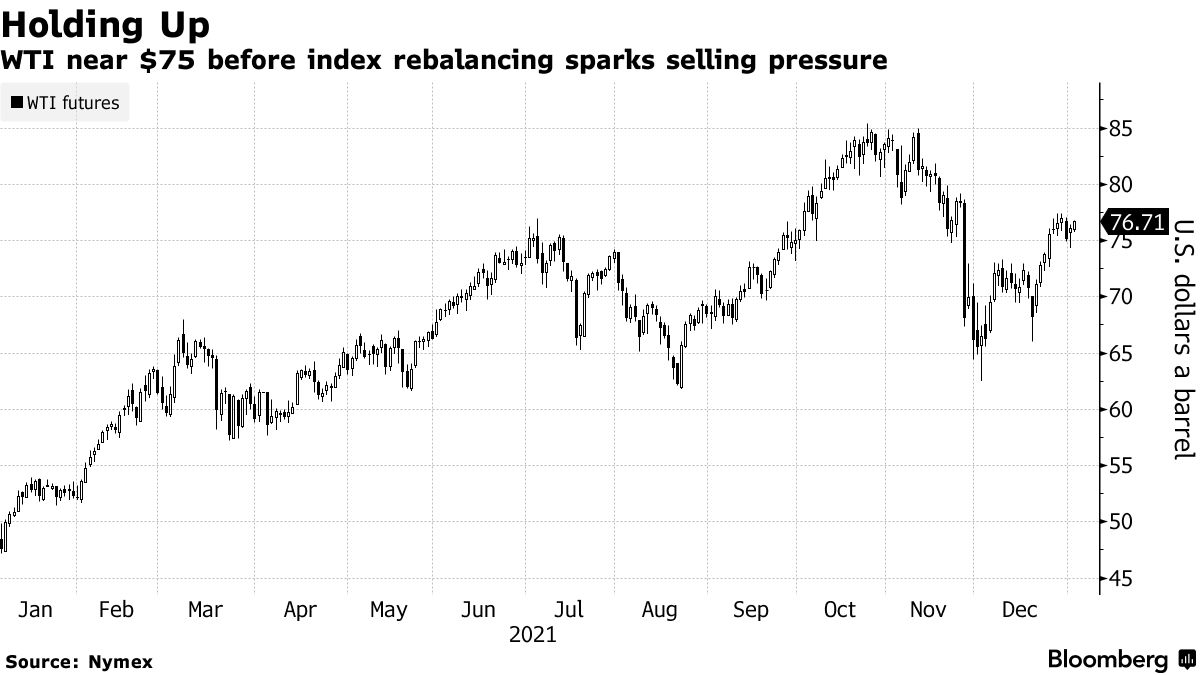

46亿美元!商品市场“指数再平衡”恐掀起油市抛售潮

发布时间:2022-01-05 作者:元大期货 点击数:

每年1月,全球两大大宗商品指数——标普高盛商品指数(S&P GSCI Index)和彭博商品指数(Bloomberg commodities Index)——都会重新调整各商品权重,从而引发大宗商品市场大量资金流动。

法国兴业银行(601166)预计,西德克萨斯中质原油期货可能面临着价值近6000万桶的抛售。去年11月,该行估计,抛售规模将达到约46亿美元。

花旗集团在去年12月的一份报告中则估计,“指数再平衡”的过程将抛售31亿美元的WTI原油期货合约。

上述两个指数将从1月的第5个工作日开始,在5天内对单个商品所占权重进行再平衡调整,不过交易员往往会提前管理仓位。

资金流动的压力料将打击美国基准原油期货。目前,因石油需求复苏和欧佩克+的供应仍然受限,石油库存正在持续消耗,油价仍处于高位。

虽然尚不明确跟踪彭博商品指数和标普高盛商品指数的资金规模,但据悉彭博商品指数的管理资产超过1000亿美元。

管理资产总额在一定程度上决定了再平衡的规模。如果管理的资产较大,则意味着再平衡的规模可能会增加。

此外,决定资金流规模的其他重要因素还有单个商品在2021年的表现、产量和整体交易量。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。